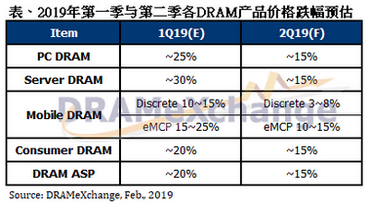

根据集邦咨询半导体研究中心(DRAMeXchange)调查,2019年上半年DRAM产业仍处于供过于求的状态,导致价格持续下跌。第一季受淡季效应影响,加上由去年第四季递延至今的库存水位仍然偏高,因此买方拉货意愿依旧疲软,光是一月份各产品类别的价格跌幅都已经超过15%,预计二、三月价格将续跌,整体第一季的跌幅将超过两成,而服务器内存跌幅更可能扩大至近三成。

展望第二季,DRAMeXchange指出,虽然需求普遍略有回温,但先前累积的库存去化尚需要时间,导致供过于求压力仍在,预估季跌幅约在15%左右。展望下半年,由于市场存在许多地缘政经议题的不确定性,终端需求恐受到压抑,加上5G、AIoT、IIoT、automotive等新兴议题仍处于萌芽阶段,尽管DRAM供应商计划透过放缓扩产脚步进而缩小DRAM供需之间的差距,但仍不足以支撑价格止跌,惟跌幅可望逐季收敛。

行动式内存价格相对持稳,服务器内存跌幅最为显著

从各产品类别来看,标准型内存价格对供需波动反应最为敏感,因此往往是整体价格走势的先行指标,而该产品类别在去年第四季就已经出现10%的季跌幅,延续到今年第一季持续下滑近25%,主流模组8GB价格则下探至45美元以下。

与标准型内存性质最为相近的服务器内存,2017年与2018年涨幅最为剧烈,但在去年下半年服务器的需求成长暂时停滞以后,消化过高的库存水位便成为最重要的课题。以今年首季而言,服务器内存模组价格逐月快速下滑,预计最快要到今年第三季在库存水位有效降低后,跌幅才会开始收敛。以需求端来看,即便网络数据中心客户仍有相当程度的扩张意愿,但因为供给端库存偏高,因此拉货力道尚未明显复苏。

行动式内存则与服务器内存的情况相反,由于2017年与2018年的价格涨幅最少,目前的跌价幅度相对也最小,第一季不论是discrete或是eMCP产品的跌幅都在两成以内。展望第二季,受惠于Android阵营新款旗舰机种发表带动市场需求转强,及库存下降至相对合理水位等因素的支撑下,合约价跌幅将较第一季收敛,然而由于整体需求仍不佳,第二季依旧难以止跌,跌幅约在10%~15%。

利基型内存由于供货厂商众多而需求未见反转,第二季价格可能较第一季下滑约10%~15%,而DDR3与DDR4两产品之间价差仍达15%~20%,短时间恐难见到价格反转向上。

服务热线:010-56298618

服务邮箱:service@welldisk.com

地 址:北京市海淀区丰慧中路七号新材料创业大厦B座3层